炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

转自:港湾商业观察

《港湾商业观察》施子夫 王璐(金麒麟分析师)

让世界人人爱上中国味的“辣条第一股”卫龙(09985.HK)翻车了,虽然公司及时予以道歉,但“缺斤少两”的极大负面效应无疑令公司信誉难堪。

5月23日,卫龙回应魔芋爽克重不足冲上热搜,仅在微博平台阅读量超过2000多万。据日前有消费者反映,包装上明确标注着每包重15克的卫龙魔芋爽,带包装称重实际重量分别为12.6克和8.9克,均未能达到包装上所标明的重量。

01

“缺斤少两”,两次道歉

对于消费者的质疑反馈,卫龙客服人员则反问:“你不是普通的消费者吧。”

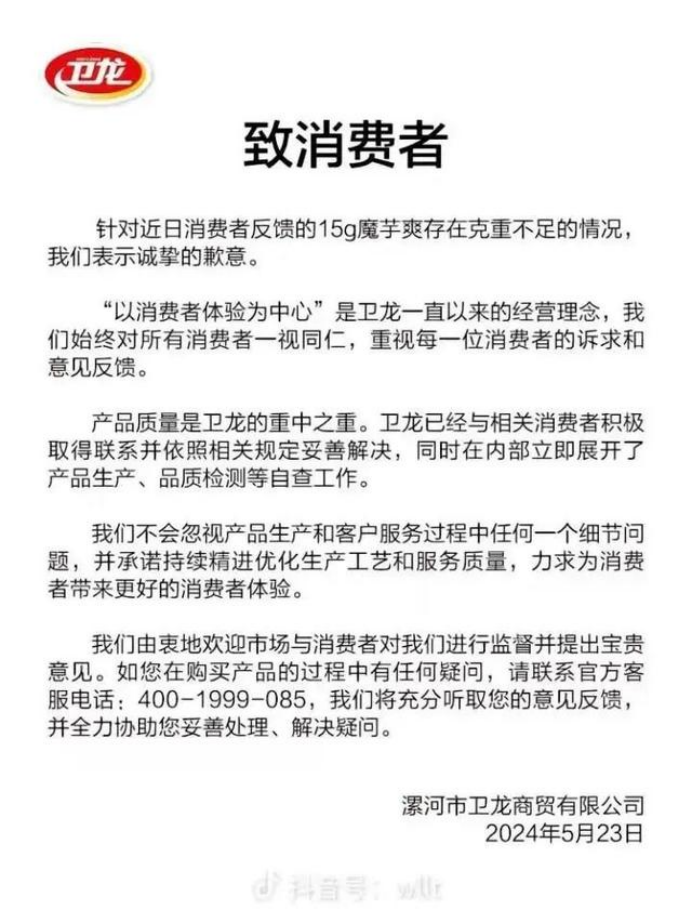

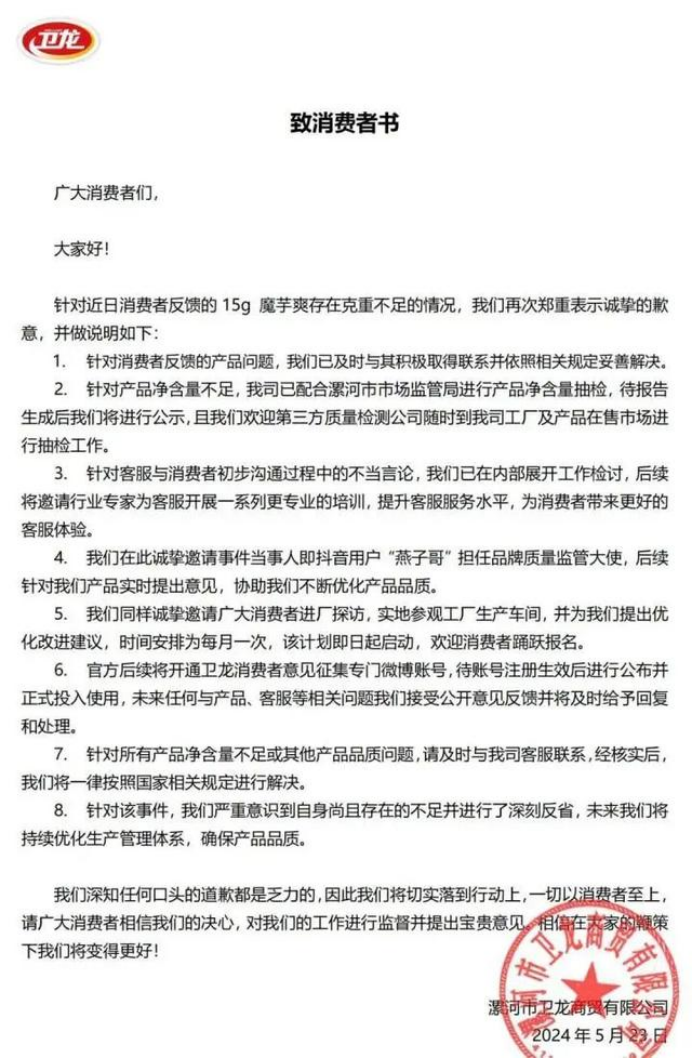

对此事件,卫龙则发布了两则道歉文,分别是“致消费者”和“致消费者书”。

卫龙表示,针对近日消费者反馈的15g魔芋爽存在克重不足的情况,表示诚挚的歉意。“以消费者体验为中心”是卫龙一直以来的经营理念,公司始终对所有消费者一视同仁,重视每一位消费者的诉求意见反馈。产品质量是卫龙的重中之重。卫龙已经与相关消费者积极取得联系并依照相关规定妥善解决,同时在内部立即展开产品生产、品质检测等自查工作。

“我们不会忽视产品生产和客户服务过程中任何一个细节问题,并承诺持续精进优化生产工艺和服务质量,力求为消费者带来更好的消费者体验。”

很明显,在“致消费者”短短几百字中,卫龙并没有详细介绍为何会出现“缺斤少两”情况,也没有提及如何拯救的具体措施。

而在第二次“致消费者书”中,卫龙给出了8条详细举措,这基本上涵盖了消费者所有最关心的问题。

02

是个别存在,还是大面积存在?

著名经济学家宋清辉认为,“缺斤少两”无疑是极其严重的丑闻,卫龙食品是个别存在缺斤少两问题,还是大面积存在?这都应该引发全社会的高度关注。作为辣条领域的知名企业,同时也作为上市公司,卫龙这种欺诈行为,既欺骗了消费者,也无疑影响了投资者对公司的基本信任与诚实守信原则。即便当前公司予以道歉,但这仍远远不够,仅靠自己查自己显然无法服众,建议各地的市场监督局都应该针对卫龙产品是不是“缺斤少两”进行抽查,这也是维护基本的市场秩序与消费者权益。

宋清辉同时还谈及,“建议目前购买了卫龙产品的消费者对其进行保存,如果证实存在缺斤少两,可以向当地消协及市场监督局进行举报索赔。此外,如果不同地区市场监管部门都查出大量缺斤少两现象,还应该进一步明确该产品是什么时候流向市场,迄今以来的销售金额等,如果确实是普遍现象,建议国家市场监督管理总局对其严厉处罚。”

根据《消费者权益保护法》第四十八条,经营者提供商品或者服务时销售的商品数量不足的,应当依照其他有关法律、法规的规定,承担民事责任。

《消费者权益保护法》第五十五条规定,经营者提供商品或者服务有欺诈行为的,应当按照消费者的要求增加赔偿其受到的损失,增加赔偿的金额为消费者购买商品的价款或者接受服务的费用的三倍,增加赔偿的金额不足五百元的,为五百元。

03

业绩压力不小,今年营收目标增长15%

作为商超摆设与消费者所熟知的知名品牌,从2023年基本面来看,卫龙当前压力不小。

2023年,卫龙调味面制品实现营收为25.49亿,同比下滑6.2%,营收占比由上年度的58.7%减少至52.3%。同时,公司调味面制品销量为12.44万吨,同比下降17.4%,少卖了2.61万吨。

辣条不好卖的同时,卫龙的广告宣传费用在2023年则高达2.14亿元,同比上涨53.6%。2018年-2022年,卫龙推广及广告费用分别为2680.9万、3082万、4665.8万元、7870万元和1.39亿。

不难看出,从2018年至今,卫龙的广告宣传费用增加了超过9倍,而营收增速则持续在放缓,2019年-2023年,卫龙的营收增速分别为23.01%、21.73%、16.50%、-3.50%和5.17%。

光大证券发布研报表示,考虑到辣条需求较疲软,下调卫龙2024-2025年净利润预测分别为10.50/12.29亿元(分别下调10%/6%),引入2026年净利润预测14.03亿元。当前股价对应2024-2026年PE分别为12x/10x/9x,辣味食品天生具备成瘾性,用户粘性强,增长较为稳定,公司作为龙头有望受益于行业增长,维持“增持”评级。

国金证券也指出,考虑到终端需求承压,下调公司24-25年盈利预测13%/11%。预计24-26年归母净利润分别为10.3/11.9/13.6亿元,同比增长+17%/15%/15%,对应PE分别为12x/11x/9x,维持“买入”评级。

申万宏源表示,考虑传统渠道客流下降影响调味面制品销售,下调24-25年盈利预测,新增26年预测,预测2024-2026年公司归母净利润为10.33、11.85、13.54亿元(24-25年前次为11.60、13.44亿元),分别同比增长17%、15%、14%,最新收盘价对应24~26年PE分别为12x、10x、9x,维持增持评级。

不过,申万宏源认为,公司作为行业领先企业,品牌知名度高,调味面制品有望保持稳健增长,蔬菜制品有望凭借渠道优势加速增长,成为公司第二增长曲线。

摩根士丹利表示,卫龙美味今年收入目标增长15%,高于前三年表现,目标纯利增长与收入增长类似。公司首季表现或更好,蔬菜制品维持25%以上增长,调味面制品恢复小幅增长。

“卫龙美味的业务质素依然强劲,有健康的现金流、强劲的盈利能力,且股息率吸引。公司首季的趋势远高于全年目标,是令人鼓舞的开局。然而,由于食品公司的首季及第四季收入或受惠于今年春节的季节性因素,因此需监控首季良好表现的可持续性。”大摩谈道。

由于卫龙美味收入较大摩保守的假设更为乐观,将其今明两年的收入预测上调4%至7%,但对盈利预测作出下调,因为新渠道和产品的扩张或略微稀释利润;公司或增加广告费用以提高品牌知名度。对其目标价由6.8元微降至6.6元,维持“与大市同步”评级,但认为风险倾向于上行,并相信如果公司能在接下来的几个季度保持首季增长势头,有望重新评级。(港湾财经出品)

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张倩 义乌市任朴网络科技工作室